長期の資産形成をする上で重要な点は、「分散投資で安定した運用を行う」「投資にコストをかけない」ことの2点です。この両面を併せ持った金融商品が、ETF(上場投資信託)です。

我々投資家は、ETFを用いることで世界の株式・債券・不動産市場などに分散投資することができます。また、ETFは投資コストが安い点も大きなメリットです。

本記事では、ETFの特徴・種類、インデックスファンドとの違い、おすすめETF、売買コストを抑えることができるお得な購入先(証券会社)など、ETFに関して徹底解説します。本記事を参考にETFの知識を深め、長期の資産形成のため、積極活用していきましょう。

参考 インヴァスト証券の口座開設者にもれなくETFの解説書「日本人の6%しか知らない投資のはなし」がもらえます。口座開設費などは全て無料なので、口座開設を行い冊子をいただき、ETFへの理解を深めましょう。

http://investment-by-index-invest.com/try-auto-start-campaign-book/

ETF(上場投資信託)とは?

ETFとは、証券取引所に上場している投資信託で、別名「上場投資信託」とも呼ばれています。上場されているため、株式同様、証券取引所が開いている時間にいつでも売買できます。

ちなみに、投資信託とは、多くの投資家から集めた資金を大きな一つの資金としてまとめ、運用の専門家が株式・債券などに投資する金融商品です。ETFは、投資信託の中でも株価指数(インデックス)などと同等の投資成果を目指す金融商品です。

インデックスに連動する商品は、ETFと非上場インデックスファンドの二種類がありますので、はじめにこの2つの違いを解説します。(以降、非上場インデックスファンドを単にインデックスファンド、上場インデックスファンドを単にETFと呼ぶことにします。)

ETFとインデックスファンドとの違い・比較

ETFとインデックスファンドの違いを、コストと利便性の2点から解説します。

コスト面での比較

下表は、コスト面での比較です。コストには、商品の売買時にかかる手数料と保有時にかかるコスト(信託報酬など)の2つがありますので、その2点から両者を比較しています。

[table id=114 /]

表から分かるように、売買手数料は、インデックスファンドが無料なのに対し、ETFは株式同様の売買手数料がかかります。一方、信託報酬などの管理コストは、ETFが割安です。

そのため、短期保有の場合、売買手数料が安いインデックスファンドが有利ですが、5年以上など長期投資を行う場合は、保有コストの安いETFがお得ということになります。

利便性での比較

下表は、利便性の比較です。商品買付時と分配金再投資の2つの面で利便性を比較します。

[table id=115 /]

上表から分かるように、利便性ではインデックスファンドが優れていることがわかります。毎月の積立や分配金再投資をインデックスファンドなら自動でできます。ETFは、自分で買付や分配金の再投資を行わなくてはいけません。

ただし、SMBC日興証券のキンカブを利用すれば、金額ベースで株式やETFを売買することもできます。NISAの上限も金額ベースで決まっているため便利な取引サービスです。

参考 SMBC日興証券のキンカブの詳しい情報は、以下をご参照ください。

http://investment-by-index-invest.com/kin-kabu/

まとめ

長期投資という観点で、ETFとインデックスファンドを選ぶとすると、「利便性を求めるならインデックスファンド、コストを求めるならETF」となります。個人的には少々手間をかけてもコストを抑えて、投資パフォーマンスをあげたいので、できるかぎりETFを使うようにしています。

また、両者のコスト面のメリットを合わせたリレー投資という手法もあります。小資金で投資を始める方は、リレー投資を検討しても良いでしょう。

参考 ETFとインデックスファンドの比較の詳細は、以下をご参照ください。

http://investment-by-index-invest.com/etf-vs-indexfund-comparison/

国内ETFと海外ETFの2種類がある

ETFと一口に言っても、大きく分けて、国内に上場している国内ETFと海外に上場している海外ETFがあります。以下、国内・海外ETFの違いを比較します。

下表は、国内・海外ETFの違いを比較したものです。

[table id=116 /]

お互いメリット・デメリットがあります。国内ETFは、売買手数料が割安で、また円ベースで資産管理ができるので分かりやすいというメリットがありますが、商品の種類が限られたり、市場が小さいため乖離が起きたりするなどのデメリットがあります。

一方、海外ETFは、信託報酬が格安で商品の種類も多く、乖離もそれほど大きくはなりませんが、売買手数料が割高だったり為替手数料がかかります。

基本的には、少々手間をかけてもコストを抑えたいなら海外ETF、手間を抑えたいなら国内ETFという感じで選ぶと良いでしょう。

それでは、ETFの特徴や種類が分かったところで、国内・海外ETFのオススメ銘柄を紹介・解説していきます。皆様の投資スタイルや投資先に合った銘柄を見つけましょう!

おすすめ国内ETF

国内ETFなら、「フリーETF」または「iシェアーズ東証シリーズ」から銘柄を選ぶのがオススメです。以下、この2つの国内ETFブランドを解説します。

フリーETF

フリーETFとは売買手数料無料のETFです。ETFのデメリットの一つに売買手数料がインデックスファンドと比べて割高というものがありますが、フリーETFならそのデメリットがありません。最強の低コスト金融商品です。

ただし、このフリーETFはカブドットコム証券のみで売買手数料が無料になります。他の証券会社では無料になりません。そのため、フリーETFを売買したい場合、カブドットコム証券の口座を開設しましょう。

参考 カブドットコム証券の無料口座開設は、以下の公式ページから行えます。

⇒ カブドットコム証券

また、カブドットコム証券の国内ETFが全て無料となるわけではなく、以下の13銘柄のみがフリーETFとなります。

[table id=213 /]

この中でオススメの銘柄は、以下の3銘柄です。国内ETFとしては最安コストで、日本・米国・先進国の株式市場に分散投資ができます。

参考 フリーETFの詳細や銘柄の解説は、以下をご参照ください。

http://investment-by-index-invest.com/free-etf-kabucom/

iシェアーズ東証シリーズ

iシェアーズ(iShares)は、世界最大級の資産運用会社「ブラックロック・グループ」が運用するETFブランドです。世界のETF市場で約4割の市場シェアを維持しています。

東京証券取引所に上場しているiシェアーズETF(以下、iシェアーズ国内ETF)を用いることで、我々日本人投資家は、全世界の株式・債券・REITなどの幅広い資産クラスに投資を行うことができます。

下表は、iシェアーズ東証シリーズの銘柄一覧です。

[table id=406 /]

中でも特にオススメなのは、以下の2銘柄です。今後大きな経済成長が期待できる新興国・フロンティア市場に投資することができます。

おすすめ購入先

iシェアーズ東証シリーズの購入は、GMOクリック証券がオススメです。理由は、手数料最安で、iシェアーズ東証シリーズETFの分配金に対する課税を減税(通常30%を10%へ減税)できるためです。

参考 軽減税率の詳細は、以下をご参照ください。

http://investment-by-index-invest.com/gmo-click-tax-cuts-ishares-etf-divinded/

参考 GMOクリック証券証券の詳細確認・無料口座開設は、以下の公式ページから行えます。

⇒ GMOクリック証券

また、本ブログのGMOクリック証券の評価・解説は、以下をご参照ください。

http://investment-by-index-invest.com/gmo-click-merit-demerit/

また、iシェアーズの銘柄やオススメ購入先の詳細解説は、以下をご参照ください。

http://investment-by-index-invest.com/ishares-domestic-listed-etf/

おすすめの海外ETF

次に、海外ETFのおすすめ銘柄を紹介します。海外ETFなら、なんといってもバンガード社のETFが、コスト面・種類の豊富さから、圧倒的にオススメです。中でも下表のETFは、世界の株式市場に超低コストで分散投資できるため、大変おすすめです。

[table id=32 /]

参考 バンガードETFの特徴、また日本から購入できる全銘柄は、以下からご覧いただけます。

http://investment-by-index-invest.com/list-of-vanguard-etf-and-the-comparison-with-other-etf/

海外ETFのおすすめ購入先

バンガード社のETFは、海外ETFのためマネックス証券・SBI証券・楽天証券の3ネット証券の取り扱いとなります。以下、これらのネット証券の比較表です。

[table id=23 /]

上表の比較からわかるように、海外ETFを特定口座で扱え、また売買手数料最安のマネックス証券がオススメの購入先です。

マネックス証券の詳細確認・無料口座開設は、以下の公式ページから行えます。ご興味をもたれた方は、ぜひご覧ください。

⇒ マネックス証券

参考 本記事でのマネックス証券の評価・解説は、以下の記事をご参照ください。

http://investment-by-index-invest.com/monex-merit-demerit/

ただし、投資金が多かったり、住信SBIネット銀行を使う場合、SBI証券が割安になることもあるので、以下の記事を参考に投資資金に合わせて、証券会社をお選びください。

http://investment-by-index-invest.com/fee-comparison-of-overseas-etf/

投資クラス別、おすすめETFまとめ(早見表付き)

ここまでのまとめとして、投資クラス別のおすすめETFを、以下にまとめます。皆様の投資先や手法に合わせてお選びください。

[table id=412 /]

おすすめ購入先のまとめ

以下、ETFの種類毎に、お得に売買できるオススメ証券会社をまとめます。コストは、投資家の確実なマイナスリターンとなります。売買手数料が安い証券会社を選び、コストをお抑えましょう。

フリーETFは、カブドットコム証券一択!

フリーETFは、唯一 カブドットコム証券 が取り扱っています。他証券会社では取り扱っていません!フリーETFを売買する場合、カブドットコム証券の口座開設を行いましょう。

参考 カブドットコム証券の無料口座開設は、以下の公式ページから行えます。

⇒ カブドットコム証券

また、カブドットコム証券の評価・解説は、以下の記事をご参照ください。

http://investment-by-index-invest.com/kabucom-merit-demerit/

iシェアーズ国内ETFは、SBI証券か松井証券

iシェアーズ国内ETFは、各証券会社で国内株式同様に売買できます。そのため、おすすめの証券会社は、売買手数料が安い証券会社です。また、先に述べたようにETFの分配金に対して軽減税率を適用できる証券会社であることも重要です。長期投資の場合、購入手数料よりも分配金課税コストの方が重要になってきます。

これらを考慮すると、ETFの1日の合計買付(約定)代金が10万円以下なら松井証券、それ以上ならSBI証券がオススメです。売買手数料を抑えて、分配金に軽減税率を適用することができます。

参考 SBI証券・松井証券の詳細確認・無料口座開設は、以下の公式ページから行えます。今ならSBI証券の口座開設キャンペーンで最大10万円がもらえます(9月30日まで)。

⇒ SBI証券

⇒ 松井証券

また、本ブログのSBI証券・松井証券の評価・解説は、以下をご参照ください。

http://investment-by-index-invest.com/sbi-merit-demerit/

http://investment-by-index-invest.com/matsui-merit-demerit/

海外ETFは、マネックス証券!SBI証券がお得になる場合も

[table id=23 /]

上表の比較からわかるように、ETFの売買手数料最安はマネックス証券です。ただし、海外ETF購入には、売買手数料の他に日本円を外貨(米ドル)に両替する際の為替手数料がかかります。

為替手数料に関しては、SBI証券が最安です。提携先の住信SBIネット銀行で両替することで為替手数料を他社よりも節約できます。外貨特BUY日に両替すれば、両替コストは0円(無料)になります。また、外貨入出金サービスも充実しており、オススメです。

参考 SBI証券の外貨入出金サービスの詳細は、以下をご参照ください。

http://investment-by-index-invest.com/sbi-foreign-currency-deposits-and-withdrawals-service/

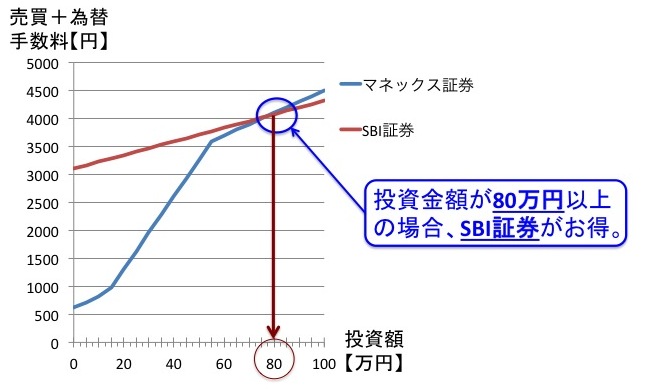

トータルコスト(売買手数料+為替手数料)の比較

株式売買手数料最安のマネックス証券とSBI証券の株式売買にかかるトータルコスト(売買手数料と為替手数料の合計)を取引額毎に比較したグラフが以下の図です。横軸が取引金額、縦軸がトータルコストになります。SBI証券の為替手数料は1ドルあたり0.15円としています(外貨特BUY日を利用すれば、SBI証券のトータルコストはさらに下がります)。

グラフから、1回の取引金額が80万円以下ならマネックス証券がお得、80万円以上ならSBI証券がお得ということがわかります。投資金額に合わせて、マネックス証券かSBI証券を選ぶと良いでしょう。

参考 米国ETF売買のトータルコスト比較の詳細は、以下をご参照ください。

http://investment-by-index-invest.com/fee-comparison-of-overseas-etf/

参照 マネックス証券・SBI証券の詳細確認・無料口座開設は、以下の公式ページから行えます。今なら口座開設キャンペーンでマネックス証券なら最大71,000円、SBI証券なら最大10万円もらえます(9月30日まで)。

⇒ マネックス証券

⇒ SBI証券

NISA口座で購入ならSBI証券がオススメ!

本ETFなど海外ETFをNISA口座で購入予定の方は、SBI証券がオススメです。SBI証券では、NISA口座での海外ETFの買付手数料が無料です。また、上述のように外貨特BUY日の利用で、為替手数料も無料になるので、買付時の投資コストを0円(無料)にすることができます。

参考SBI証券の詳細確認・無料口座開設は、以下の公式ページから行えます。今なら口座開設キャンペーンで、最大10万円もらえます(9月30日まで)。

⇒ SBI証券の詳細確認・無料口座開設

また、本ブログでのSBI証券の評価・解説は、以下をご参照ください。

http://investment-by-index-invest.com/sbi-merit-demerit/

インヴァスト証券なら取り扱い銘柄が全て手数料無料!

インヴァスト証券は、売買手数料無料で国内・海外ETFを取引できるトライオートETFの取引ができる証券会社です。

トライオートETFとは、CFD取引の一種です。CFD取引とは差金決済取引のことで、FX(外国為替証拠金取引)同様、差金決済で行なう投資法の一つです。

例えば、あるETFの価格が2,000円の時に、1口購入したとします。そのETF価格が3,000円になった時に売ったとすると、損益が+1,000円となります。この取引では、実際のETFを現物として買ったわけではなく、あくまでもETF価格に基づいてインヴァスト証券が提示したレートで取引をしたということになります。

つまり、まとめると、トライオートETFでは上場投資信託を現物で買うのではなく、ETFの価格に基づいて売買をします。現物にしろ、ETFレートで差金決済取引するにしろ、ETFへの投資であることに変わりはありません。しかも、国内・海外ETFがいずれも手数料無料(手動注文)で売買することができます。

トライオートETFなら、国内ETFはもちろん、海外ETFも手数料無料で投資が行えます。そのため、コストを抑えてETF投資をしたい方は、口座開設を行っておいても良いでしょう。口座開設費・維持費はもちろん無料です。

参考 インヴァスト証券のトライオート口座の詳細確認・無料口座開設は、以下の公式ページから行えます。今ならトライオートETFキャンペーンで、ETFの解説書籍や現金3,000円がもらえます(6月30日まで)

また、インヴァスト証券の口座開設の方法、申込み手順は、以下をご参照ください。

http://investment-by-index-invest.com/procedure-of-opening-invast-account/

参考 本記事で紹介した証券会社やサービスは、以下の公式ページから無料口座開設・無料登録が行えます。ご興味をもたれた方は、ぜひご覧ください。

参考 現在行われている、お得な口座開設キャンペーンは、以下をご参照ください。

コメント

[…] 私自身も、国内株式やETFの売買にGMOクリック証券を、またブログのドメインで、お名前.comにお世話になっています。普段使っているサービスを見るとGMOインターネットのサービスが多い […]