皆様は、インデックスファンドやETFをどのように使い分けているでしょうか?

本ブログでは、これまで「インデックスファンドとETFのコスト比較」や「フリーETFと海外ETFのコスト比較」を紹介・解説しました。本記事では、それらの記事へいただいた質問を基に「インデックスファンドとETFをそれぞれ積み立てた場合のコスト比較」について、紹介・解説します。

参考 過去のコスト比較に関する記事は、以下をご参照ください。

http://investment-by-index-invest.com/cost-comparison-of-emerging-stock-fund/

http://investment-by-index-invest.com/comparison-spdrsp500-1557-vs-vti/

インデックスファンドで積立して、ある一定の資金が貯まったらETFへ乗り換える「リレー投資」が、一般的です。しかし、ETFも一工夫することで、低コストで積立が行えるようです。

参考 各投資・資産クラスのおすすめETFやインデックスファンドは、以下をご参照ください。

インデックスファンドとETFのコスト面の違い・比較

はじめに、インデックスファンドとETFの違いを、本記事のポイントとなるコスト面から復習します。

参考 利便性も含めたインデックスファンドとETFの比較の詳細は、以下をご参照ください。

http://investment-by-index-invest.com/etf-vs-indexfund-comparison/

コスト面は「初期費用」と「管理費用」が違う

インデックスファンドとETFのコスト面の違いは、初期費用(売買手数料無料など)と継続費用(信託報酬など)の違いです。

一般に、インデックスファンドは売買手数料は無料ですが、信託報酬はETFと比べて割高です。一方、ETFは株式同様に売買手数料がかかりますが、信託報酬がインデックスファンドの半分かそれ以上に安い場合がほとんどです。

そのため、インデックスファンドやETFの保有・運用期間によって、どちらの商品がコスト的にお得か?という点は変わります。信託報酬が半分程度違う場合、初期費用(売買手数料)が割高なETFでも、一度購入して、5年以上保有する場合、ETFがコスト面ではお得です。

参考 インデックスファンドとETFのコスト比較に関しては、以下をご参照ください。

http://investment-by-index-invest.com/cost-comparison-of-emerging-stock-fund/

デメリットを解消するリレー投資

しかし、我々一般投資家にとって、一度に大きなお金でETFを購入することは現実的ではあります。毎日の給料等から少しずつ投資を行うためです。

そのため、一般にリレー投資がよく使われます。リレー投資とは、購入手数料無料のインデックスファンドから毎月コツコツ積み立てて、ある程度の資金が貯まったら、長期保有のためにETFに乗り換えるという方法です。この方法によって、インデックスファンド・ETFのデメリットを相殺することができます。

参考 リレー投資の詳細や注意点は、以下をご参照ください。

http://investment-by-index-invest.com/points-of-relay-invest/

インデックスファンドとETFの積立時コスト比較

本記事の本題、インデックスファンドとETFの積立時コスト比較を行います。本記事は、以下のモッティーさんからいただいた質問を基に作成しました。

モッティーさんの質問文(原文)

「もっとお金の話がしたい」管理人モッティーさんより

こんにちはS.Ryotaroさん、「もっとお金の話がしたい」を運営してますモッティーです。

実はですね、最近VTへ手動積み立て投資をしているんですが、売買手数料、為替手数料等々含めたトータルコストだとニッセイ外国株式インデックスファンドと大して変わらないんじゃないか。という疑問にぶちあたっております。その辺りの試算を自分でしてみよう。。と思ったんですが、いかんせん数字に弱いもんで行き詰っております。。ちょうどいろいろ検索していた所にこの記事が目にとまり、わかりやすい試算内容に感服しているところです。

そこでなんですが、、、是非VTとニッセイ外国株式インデックスファンドのトータルコスト比較記事なんぞを書いて頂けないでしょうか??

SBI証券のNISA口座で運用につき購入手数料は無料(売却手数料はかかる)、為替手数料は住信SBIネット銀行経由で1ドルあたり9銭、毎月の積み立て額は2万円。

こんな条件で試算して頂けると大変助かるのですが・・・いきなりのお願いですみません。

ご検討頂けると幸いです。

比較に用いるファンド

今回の比較に使うインデックスファンドおよびETFは、いずれも同アセットクラス内で割安の信託報酬で、人気が高い商品です。以下、二つの商品を簡単に紹介します。

ニッセイ外国株式インデックスファンド

日本を除く先進国へ分散投資をすることを目的としたインデックスファンドです。同アセットクラス(先進国株式クラス)の金融商品では、信託報酬が最安です。インデックス投資家の必読書「ほったらかし投資術」の中で、おすすめファンドの1つとして紹介されています。

特徴まとめ:

参考 ニッセイ外国株式インデックスファンドの詳細は、以下をご参照ください。

http://investment-by-index-invest.com/nissay-msci-kokusai-indexfund/

バンガード・トータル・ワールド・ストックETF(VT)

日本を含む先進国・新興国、47カ国の株式市場へ分散投資をすることを目的としたETFです。同アセットクラスの金融商品では、信託報酬が最安です。本ETFを1本持つだけで、世界の株式市場時価総額の約98%をカバーすることができます。

特徴まとめ:

- ベンチマーク:FTSEグローバル・オールキャップ・インデックス

- 売買手数料:証券会社毎(売買手数料・為替手数料ともにSBI証券が最安)

- 信託報酬:0.14 %

- 売買単位:1株(2015年7月8日現在、1株あたり7,505円、1ドル=122円換算)

- 上場市場:ニューヨーク証券取引所

参考 バンガード・トータル・ワールド・ストックETFの詳細は、以下をご参照ください。

http://investment-by-index-invest.com/vanguard-total-world-stock-etf-vt/

それぞれのファンドにかかる費用・コスト

以下の表は、ニッセイ外国株式インデックスファンドとバンガード・トータル・ワールド・ストックETFのコスト比較です。インデックスファンドは購入手数料が無料ですが、信託報酬がETFに比べて2倍以上割高です。

[table id=126 column_widths=”42%|42%|16%”/]

今回の積立比較のポイントは、海外ETFキャンペーンです。海外ETFキャンペーンをうまく利用して、ETFの売買コストを抑えることが、低積立コストを実現するポイントとなります。

SBI証券、楽天証券、マネックス証券のNISA口座での、海外ETF買付が無料となっています。また、SBI証券では、為替手数料を安くすることができます。

参考 海外ETF売買手数料の比較・詳細は、以下をご覧ください。

http://investment-by-index-invest.com/fee-comparison-of-overseas-etf/

積立コスト比較結果

本比較は、以下のモッティーさんの方法・コストをベースとします。

- 毎月の積立額:2万円

- ETFの買付手数料:無料(NISA買付)

- 為替手数料:1ドルあたり9銭

- パフォーマンスは、同ファンドともに年率5%を仮定。

- 配当金の課税は考慮しない。ニッセイ外国株式が課税後配当込みのインデックスとなっているため。

ETF買付手数料無料の場合の比較結果(モッティーさんの場合)

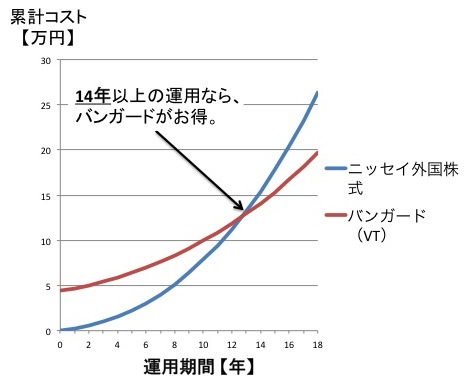

結果は、以下のグラフをようになります。グラフの横軸は運用期間【年】、縦軸は運用期間の合計コスト【万円】です。毎月の積立2万円を、買付手数料無料で行う場合、8年以上の運用でバンガード・トータル・ワールド・ストックETF(VT)がお得になります。

本比較結果の注意点

注意点の1つ目として、楽天証券、SBI証券で行われている海外ETF買付無料サービスがいつまで続くか?という点です。今回ETFのコストが、割安となる理由は、買付手数料無料キャンペーンのためです。本キャンペーンの開催期間によっては、本試算は変わります。

注意点の二つ目は、NISA口座です。買付手数料無料はNISA口座のみです。NISA口座の商品は5年後、売却かロールオーバーが必要です。

参考 【朗報】NISA口座での買付手数料無料キャンペーンが恒久化されました!

http://investment-by-index-invest.com/free-of-charge-in-nisa-account-of-sbi-securities/

次の比較は、NISA口座の買付手数料無料キャンペーンを利用しない場合の比較です。

売買手数料がかかる場合

以下、買付手数料がかかる場合のコスト比較結果です。グラフの横軸縦軸は、上のグラフと同じです。グラフからわかるように、毎月の積立に買付手数料がかかる場合、ETFがお得になるのは、14年以上運用を続けた場合となります。

ETFを用いる場合、買付手数料がかかる場合、長期の運用が必要となります。また、30年運用する場合、ETFの累計運用コストが2倍程度割安となります。

積立コスト比較結果のポイント

上での述べた結果のように、モッティーさんのような知識や経験の豊富な投資家さんが、キャンペーンを利用してETFの積立を工夫した場合、長期間の運用で、コストをお得にすることができます。モッティーさんの運用方法を行うのであれば、8年運用するれば、ETFがお得となります。

しかし、投資を始めたばかりの方などは、インデックスファンドで積立を行うことをおすすめします。為替の他、ETFを毎回株数単位で自分で購入したり、配当金を自分で再投資する他、NISAの制度やキャンペーン情報を抑えなくてはいけません。

一方、インデックスファンドであれば、購入手数料無料で、毎月自動積立や配当金・分配金自動再投資サービスなどを行うことができます。積立で資金が大きくなってきたら、ETFへリレー投資すれば良いでしょう。

インデックスファンドとETFの積立コスト比較のまとめ

- NISA口座の買付手数料無料キャンペーンを利用し、ETFを毎月積み立てを行った場合、8年間の運用期間でETFがインデックスファンドと比べて、お得になる。

- 買付手数料が無料でない場合、ETFの運用がお得になるには、運用期間14年が必要。

- ただし、投資知識・利便性(毎月積立、分配金再投資サービスなど)を考えると、投資初心者の方は、インデックスファンドで積み立ててから、ETFへリレー投資を行う方法がおすすめ。

本記事で紹介した海外ETF売買を行うことができる証券会社は、以下の公式ページから、詳細確認・無料口座開設が可能です。ご興味をもたれた方は、ぜひご覧ください。

- SBI証券

NISA口座での海外ETFの買付が無料。また、住信SBIネット銀行で1ドルあたり15銭。

- マネックス証券

米国ETFを初めて買い付けてから、2ヶ月間、米国ETFの売買手数料無料。 - 楽天証券

NISA口座での海外ETFの買付が無料。また、7/24まで海外ETFの売買手数料50%をキャッシュバック。

*免責事項*

投資判断は自己責任でお願いいたします。当ブログ・記事内の情報により投資判断を誤ったとしても、管理人は責任を負えません。

参考 現在行われている、お得な口座開設キャンペーンは、以下をご参照ください。

コメント

こんにちは。いつも興味深く読まさせて頂いております。モッティーさんの疑問に関する記事は大変参考になりました。自分も、海外株式をインデックスファンドからETFへ移行しようと思っているのですが(積立ではありません)、コスト面で少し疑問があります。海外株式のETFのコスト面から、マネックス証券が有利との記事が投信ブログ界隈には多いと思いますが、口座管理費用面はどうなのでしょうか?「梅が街商店街の・・・さん」のブログにも、なんかその点の考察があったような記憶があります。証券会社ごとのETFの口座管理費用は差があるのものなのでしょうか?ETFの口座管理費用がETFの維持にかかるのであれば、コストはIFとあまり変わらないことになるのでしょうか?そうであれば、わざわざ、移行することもないかなと思います。まだSBIのみしか口座開設しておらず、ETFも始めてないので勉強不足ですみません。何かアドバイス等があれば、お願い申し上げます。個人的には(何となくですが)、IF家さん達のブログでは、それほど(海外)ETFに移行している感じはないかなと漠然と感じています。ちなみに日本株式の方は、はカブコムのfreeETFでいいかなと思っているところです。

宜しくお願い申し上げます。

こんばんは!いつも本ブログをお読みいただきありがとうございます!

ご返信させていただきます。お役に立てればと思います。

ただし、個人的な意見も入っておりますし、私の知識が100%正しいという保証はないので、そこをご了承いただきたく思います。

最終的なご判断は、自己責任でお願いいたします。

1. 口座管理費用

私の知る限り、SBI証券、楽天証券、マネックス証券などのネット証券の口座管理費用は無料です。海外ETFだからといって別途かかる口座管理費がかかるということも聞いたことがありません。

2. 分配金の課税・再投資など

インデックスファンドの分配金再投資は無料ですが、ETFの分配金再投資は売買手数料がかかります。

海外ETF保有時のコストと言えるかもしれません。

また、米国ETFの分配金には国内外で課税されます。

【参考】もしよろしければ以下をご覧ください。参考になるかもしれません。

ETFの配当金(分配金)を再投資する方法よくわかる!投資にかかる税金(株式・投資信託・ETF)

外国税額控除とは?海外ETF・株式の二重課税分を取り戻す方法

3.マネックス証券の売買手数料は最安だけど

たしかに米国ETFを売買する場合、マネックス証券が最安です。しかし、為替手数料をいれると売買額によっては、SBI証券での売買がお得の場合があります。

ただ、次にあげるように、特定口座のことを考えるとマネックス証券が良いかもしれません。

マネックス証券に関しては、以下の記事が参考になるかもしれません。

マネックス証券のメリット・デメリット

4. SBI証券は、まだ特定口座に対応していない。

ご存知かもしれませんが、現時点(2015年7月27日時点)で、SBI証券は海外ETFを特定口座を取り扱うことができません。

海外ETF関連の確定申告は煩雑でめんどうなので、特定口座で海外ETFを取り扱い可能な証券会社がいいと思います。

現時点だとマネックス証券と楽天証券のみです。

SBI証券は2015年以内に海外ETF特定口座対応するようです。待ちきれない場合、口座開設キャンペーンもありますし、マネックス証券・楽天証券の口座開設を行ってもよいかもしれません。もちろんSBI証券の一般口座で取引して確定申告をがんばるという選択もありです。

ご自身あったものをお選びください。

以下のような記事もあるのでご参考にしてください。料金比較や利便性の比較があります。

おすすめ証券会社【海外(米国)株・ETF編】

図長な部分があって申し訳ありません。

お役に立てれば何よりです。

今後とも本ブログに遊びにきていただけたらと思います。

記事を大変興味深く拝読させていただきました。

さて、ご存知のとおり、楽天証券でDC全海外株投信が発売されます。実質コストは驚異の0.381%です(下記交付運用報告書の3頁)。

http://www.smam-jp.com/unpo/pdf/151509/151509u.pdf

そこで、これとVTを対決させるとどうなるかが気になりました。ちなみに、楽天ポイント(10万円で4P)の対象となるため、このポイントを投信に有利に考慮し、往復50銭の為替手数料をVTに不利に考慮していただけると大変参考になります。

ご検討くださればうれしいです。

こんにちは。本ブログをご覧いただきありがとうございます。

楽天証券でのDC扱いはビックニュースですね!現在私も記事を準備中です。

SBI証券・マネックス証券が追従しなければ、shareで圧倒的な差がつく可能性がありますね。

さて、ご質問の件ですが、大変面白い比較だと思います。

VTと戦わせる際ですが、積立のような形式にしますか?それとも、10万円・100万円など大小の資金別のコストをグラフ化するのが良いでしょうか?

早速のご快諾、ありがとうございます。

では、上記の記事と連動する形で、まずは毎月2万円ずつの分割対決でお願いします。

ただ、毎月2万円ずつというのは、購入手数料が掛からないNISA口座を利用しない限り非現実的です。

そこで、購入手数料が最安のマネックス証券の非NISA口座で普通に取り引きしたとしたら、最低幾らでVTを購入すべきかという視点での検討も併せてしていただけたら嬉しいです。

ご連絡いただきありがとうございます。

出張などで返信が遅くなってしまいました。申し訳ありません。

おっしゃる通りで、NISA口座の買付無料キャンペーンで買付しない限り、非現実的ですね^^;

どの変の金額なら非NISA口座でも良さそうか、みてみます!

ただ、シルバーウィーク中は、なかなか時間がとれないかもしれません。(家族と実家など。。。)

できるだけ急ぎます!!!

隠れクマノミさん、

遅くなりましたが、以下のコスト比較記事を執筆しました。

バンガード・トータル・ワールド・ストックETF(VT)と三井住友・DC全海外株式インデックスファンドのコスト比較

遅くなって申し訳ありませんでした。

補足です。

つまり、DC全海外株は楽天証券で(楽天ポイントをプラス考慮する)、VTはマネックス証券で(往復の為替手数料、購入手数料をマイナス考慮する)それぞれ購入した場合、VTは果たしてどれほど有利なのかということが分かれば助かります。

また、VTがコストで逆転した時点を積立の終期とし、その5年後、10年後、15年後、20年後はどうなっているのか(純粋にホールドオンリーのときにコスト差はリターンにどれほどの影響を及ぼすのか)についても分析していただけるとうれしいです。

お手数ですが、よろしくお願いします。記事を楽しみに待っています。

初歩的で申し訳ありませんが、売買手数料無料で信託報酬煮さがあるのなら、VTの方が圧倒し続けるように見えるのですが、どうしてこのような結果になっているのでしょうか?

追記です、

もしよろしければ具体的な数字を見せていただけないでしょうか?

本ブログをご覧いただき、また質問まで下さりありがとうございます。

初心者の方から玄人の方まで、ご質問大歓迎です。

(玄人様の場合、私が教えていただくことの方があるかもしれません)

さて早速、質問の件に移らせていただきます。

初心者様の質問の以下の文面をしっかり理解できていないかもしれませんが、

「売買手数料無料で信託報酬煮さがあるのなら、VTの方が圧倒し続けるように見えるのですが、」

質問としては、「VTの信託報酬がニッセイの2倍程度安く、NISAで手数料0円になる場合、ずーっとVTのトータルコストの方が安いのではないか?」といった具合でしょうか?

誤認識していたら、ご指摘ください。

まず第一に海外ETFを購入する場合、ETFの売買手数料の他に為替手数料がかかります(1ドルあたり15銭〜25銭)。この手数料がグラフには含まれています。

また、NISAで手数料無料となるのは、海外ETFの買付手数料のみです。つまり売却するときには手数料がかかってしまいます。

そのため、横軸運用期間の1年の場合、1年後の売却手数料がグラフに含まれています。10年後なら10年後の売却手数料。

つまり、この為替手数料および運用終了後の売却手数料を考慮すると、記事のようなグラフとなります。

為替手数料や売却手数料は、初期費用みたいなもののため、運用期間が短いと損します。

しかし、10年など長期運用となると、初期費用の安さよりも維持費用の安さが重要となります。

おはようございます、丁寧な回答ありがとうございます。

>質問としては、「VTの信託報酬がニッセイの2倍程度安く、NISAで手数料0円になる場合、ずーっとVTのトータルコストの方が安いのではないか?」といった具合でしょうか?

はい、そういう意味での質問でした。

回答有り難うございます。理解できました。

いえいえ!

また、わからないことがあれば遠慮なくご質問してください。

[…] インデックス投資で資産運用 2 shares 1 user積立コスト比較!ETF vs インデックスファンド。どっちがお得? | インデックス投資で資産運用http://investment-by-index-invest.com/indexfun […]

[…] http://investment-by-index-invest.com/indexfund-vs-etf-in-reserving/ […]