2016年1月29日日銀金融政策決定会合において、マイナス金利の導入が決定されました。デフレ脱却のためとのことですが、どのようなものなのでしょう?また、我々の家計にはどのような影響があるのでしょうか?

本記事では、マイナス金利について解説します。また、マイナス金利は我々の家計にどのような影響があるか?さらに、今後どのような資産運用がオススメか?などを解説します。

マイナス金利とは?

マイナス金利とは、文字通り「マイナス」の金利です。

一般に、銀行にお金を預けている場合、金利として年率0.02%(例)の金利で殖えますが、マイナス金利では逆に預けているお金が減っていきます。実際には、各銀行が日銀に新たにお金を預け入れる際、マイナス金利として手数料を取る仕組みとなっています。

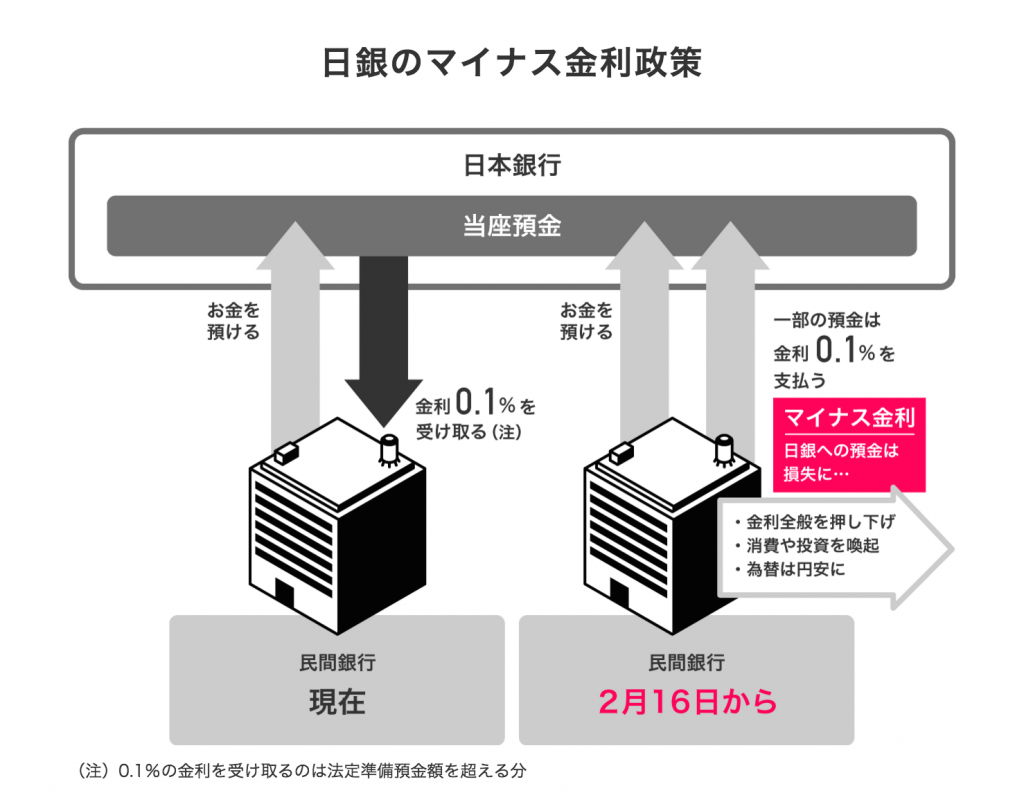

日経新聞社の以下のイラストが大変わかりやすいかと思います。

マイナス金利の仕組み

参照:日銀がマイナス金利 その仕組みと揺れた判断|日本経済新聞社

マイナス金利の導入により、民間銀行は日銀に預けると損をしてしまうため、融資やローンなどで他へお金を回します。市場にお金が出回りやすい環境となり、また金利も水準も低下するため、消費や投資の喚起が期待されます。

家計への影響

このようなマイナス金利ですが、家計への直接の影響はどのように現れるでしょう?

分かりやすいものとしては、銀行の普通預金金利やローンの金利の低下があげられます。

住宅ローン

我々、一般家計がマイナス金利から受ける恩恵に、住宅ローンの利率低下が挙げられます。マイナス金利により、日本国債の金利水準が下がっているため、それと連動する住宅ローンなどの金利が引き下げられる可能性があります。

実際、日経新聞の記事によれば、長期固定ローンのフラット35の金利が3月には過去最低水準(1.37%)になる可能性があるようです。また、3メガ銀の住宅ローン金利(10年固定型、最優遇)も、市場動向を踏まえ一段の引き下げを検討するようです。

持ち家は、家計資産の不動産割合が異常に高くなることや、住宅ローンが我々の資産を蝕むこと、また頭金などで投資機会を逸することから、個人的には賛成できません。しかし、このようなローン金利水準となるとマイホームの夢のため、ローン減税も念頭におき、10年ローンなどで家を購入するのも有りかな?と思ってしまったりします。

銀行預金金利

ローン金利の低下というメリットもありますが、マイナス金利による家計へのデメリットもあります。それは銀行預金金利の低下です。

日経新聞の記事によれば、新生、ソニー、横浜、八十二銀行などが、預金金利を過去最低水準まで下げているようです。また、横浜銀行および八十二銀行が、1年以下の定期預金の金利が普通預金と同じ年0.02%になり、ソニー銀行は普通預金金利を0.02%から0.01%に引き下げたようです。

マイナス金利を導入したからといって、我々一般人が預け入れをする銀行預金金利がマイナスになるということは無いようですが、預金金利のさらなる低下は避けられません。本記事で紹介するイオン銀行や楽天銀行の普通預金を使うなどの工夫が必要となります。

マイナス金利時の資産運用

マイナス金利導入によって、ローン金利の低下など良い面もありますが、銀行預金金利の低下という面もあります。なるべく金利水準の高い銀行にお金を預けることが資産形成の面で重要となってきます。また、銀行に預けておいてもあまり殖えないので、投資活動を行うことで資産形成を行うということも考えても良いでしょう。

個人向け国債変動10年

マイナス金利導入後、リスクを取りたくない資産(無リスク資産)の運用は、個人向けの国債変動10年ががオススメです。普通・定期預金金利が0.001%で推移する中、元本保証があり最低でも利回り0.05%が保証される、個人向け国債変動10年は相対的に優位な金融商品です。

個人向け国債変動10年の適用金利は、以下のように基準金利(10年固定利付国債の入札における平均落札利回り)に追従する形で決定します。

個人向け国債変動10年【適用金利】= 基準金利 * 0.66

ただし、この適用金利には、最低利率保証がありその利率は0.05%となっています。つまり、マイナス金利下で長期金利が低下しても、商品設計上、0.05%の利率が確保できます。

また、満期の元本保証はもちろんのこと、中途解約しても過去2回分の利子をペナルティとして払うことで解約できるため、保有1年以上経てば、実質的に元本割れしないという、驚異的な好条件となっています。

まとめると、以下のようなメリットがあります。

- 元本割れしない

- 中途解約しても、保有から1年以上経過していれば、元本割れしない

- 利回りは、最低でも0.05%

マイナス金利の影響で、無リスク資産で銀行の普通預金金利が0.01~0.02%程度になる中、個人向け国債変動10年は、元本保証、および0.05%の利率保証があるため、相対的に魅力的な資産運用先と言えます。

キャッシュバックを利用すれば、お得に国債が購入できる!

個人向け国債は、SBI証券やSMBC日興証券の個人向け国債購入キャンペーンを利用することで、お得に購入することができます。

以下は、個人向け国債購入額あたりの現金キャッシュバック額を比較した表です。例えば、50万円分の個人向け国債を購入した場合、SBI証券で1,000円の現金をもらうことができます。

[table id=1433 column_widths=”13%|29%|29%|29%”/]

小額であればSBI証券が、資金が大きくなればSMBC日興証券での購入が還元率が高くなります。小刻みにSBI証券で国債を購入するのも良いですが、SMBC日興証券の還元率がかなり高いので、ある程度資金をまとめて、SMBC日興証券

で購入するのも良いでしょう。

参考 SMBC日興証券、SBI証券の詳細確認・無料口座開設は、以下の公式ページから行えます。今なら口座開設キャンペーンで最大10万円がもらえます(9月30日まで)。

⇒ SMBC日興証券

⇒ SBI証券

また、本ブログでのSBI証券、SMBC日興証券の評価・解説は、以下をご参照ください。

http://investment-by-index-invest.com/sbi-merit-demerit/

http://investment-by-index-invest.com/smbc-nikko-securities/

イオン銀行なら普通預金金利が0.12%

個人向け国債変動10年よりも優位な運用先が、イオン銀行の普通預金です。マイナス金利により、ゆうちょ銀行やメガバンク、ネット銀行までもが金利を大幅に引き下げてる中、イオン銀行は、普通預金金利にも関わらず、最大0.12%の金利を得ることができます。

マイナス金利の中、いつでもお金が引き出せる利便性の高い普通預金で年率0.12%で運用できるのは、かなり優良な運用先と言えます。

下表は、ゆうちょ銀行やメガバンク、他ネット銀行の普通預金の金利比較です。通常金利が0.02%の銀行は数行ありますが、イオン銀行の優れた点は、イオンのクレジットカードである「イオンカードセレクト」を発行することで、その金利が0.12%になる点です。

[table id=27 /]

イオンカードセレクトとは、クレジットカードと銀行キャッシュカード、また電子マネー「WAON」の機能・特典が一枚に集約された、利便性の高いカードです。イオン銀行のキャッシュカードとして、またクレジットカードやポイントカードとして、イオン内でお得に買い物が楽しめます。

イオンカードセレクトの申込み・発行費・維持費は、全て無料です!イオン銀行の口座を持っていない方でも、イオンカードセレクトを申し込めば、同時にクレジットカードの発行と銀行口座の開設ができるので、煩わしい申込みもなく、簡単で便利です。すでにイオン銀行の口座を持っている方でも、イオンカードセレクトの発行で金利は0.12%にUPします。

口座開設やカード発行にお金はかかりませんし、お店でお得にお買いものができ、さらに銀行預金金利0.12%は破格の高水準なので、かなりお得なカードと言えます。

参考 イオンカードセレクトの詳細確認・無料お申し込みは、以下の公式ページから行えます。今ならキャンペーンで、最大5,000円相当のポイントがもらえます(10月31日まで)。

⇒ イオンカードセレクトの詳細確認・無料申込み

また、イオンカードセレクトとイオン銀行を同時に申込む手順やイオン銀行の特徴は、以下をご参照ください。

http://investment-by-index-invest.com/aeon-card-select-application/

http://investment-by-index-invest.com/aeon-bank-merit-demerit/

楽天銀行普通預金

また、楽天銀行の普通預金金利も高い水準です。

楽天銀行の普通預金金利は0.02%ですが、楽天証券とのマネーブリッジを行うことで、金利を0.1%にすることができます。証券会社と聞くと危ないイメージを持つ方もいるかもしれませんが、特に株式などの取引をする必要はなく、証券口座を持ち、ネットで申請を行うだけで、高金利で銀行に普通預金に預けることができます。

楽天証券の口座開設費や維持費は無料ですし、楽天銀行とのマネーブリッジ申請もインターネットで数分でできるので、普通預金口座として楽天銀行の利用がオススメです。また、楽天グループの金融機関のため、楽天ポイントなどのサービスも充実しています。

参考 楽天銀行やマネーブリッジの詳細・申請方法は、以下をご参照ください。

http://investment-by-index-invest.com/rakuten-bank-merit-and-demerit/

http://investment-by-index-invest.com/rakuten-bank-maney-bridge/

外貨定期預金

相対的に金利水準の高い米国ドルなどの外貨へ預金を行うことも、マイナス金利下の資産運用で有効な手段です。実際、マイナス金利導入後、日本の多くの銀行は外貨や外国債券への投資を加速するとも言われています。

日本円の形で銀行に資産を置いておいても金利水準が低いため全くお金は殖えません。それどころか物価が上昇した場合、見かけの資産は減ることになります。そのため、金利が1%程度かそれ以上ある、外貨で預金を行うことは非常に有効な手段です。

外貨預金は様々なサービスがありますが、SBIFX積立FXが最もオススメです。FXと聞くとリスクが高い商品のように感じますが、このFX特有の短期売買を目的としたものではなく、FXのメリットを利用した外貨定期預金の類似的な商品となっています。

SBIFX積立FXのメリットには、以下の4つがあります。

- 為替手数料(スプレッド)が安い!

- 金利(スワップポイント)が魅力的な水準

- レバレッジを1倍~3倍の範囲で選択可能

- 資金の安全性(業者が破綻しても全額が保護)

- 積立は、毎月・毎週・毎日から選択が可能(時間の分散ができる!)

FX取引の特性を活かして、手数料の安さ、金利水準の高さを実現しています。一般の外貨預金は1ドルあたり1円程度の手数料がかかりますが、SBIFX積立FXなら0.05円と超低コストです。コストは投資家への確実なマイナスリターンとなるため低コストの運用を行うことは極めて重要です。

参考 実際の購入・積立方法や通貨、レバレッジの選択などは、以下をご参照ください。

http://investment-by-index-invest.com/procedure-of-foreign-currency-reserve/

また、実際には外貨預金は預金保険制度(ペイオフ)の対象外なので、一般の銀行外貨預金には不安がありますが、積立FXは信託保全されているので全額が守られます。このように、資産の安全面から見ても、優れた外貨預金商品です。

このようにFXトレードのノウハウを活かしたお得な外貨取引は、SBIFX積立FXのみとなっています。マイナス金利下では、日本円で資産を持っていても、円の価値は落ち、金利も落ちる一方です。この機会に外貨預金を始めてみるのも良いでしょう。(ちなみに、私もSBIFX積立FXで運用を始めてみました。)

[table id=1123 /]

参考 SBIFX積立FXの詳細確認・無料口座開設は、以下の公式ページから行えます。口座開設により、たくさんの外貨情報を受け取れますし、口座開設費・維持費ともに無料なので、まずは口座開設を行い、操作方法などを確認、試してみると良いでしょう。今ならキャンペーンでスワップポイントが2倍に優遇されおトクです(3月30日まで)。

⇒ SBIFX積立FX

また、本ブログでのSBIFX積立FXの解説・評価、また口座開設の方法・手順は、以下をご参照ください。

http://investment-by-index-invest.com/sbi-fx-regular-foreign-currency-deposits/

http://investment-by-index-invest.com/method-of-sbifx-open-account/

節約も重要な資産を殖やす方法

年率数%の運用利回りを求めて投資を行うことも重要ですが、節約を行うことで、資産運用と同様の効果が得られます。年間3%の節約をすれば、年率3%の運用同等の資産形成が期待できます。

保険や通信費など大きい部分かた節約を考えてみましょう。また、電子マネーやクレジットカードを利用して、上手に節約しましょう。

参考 節約の具体的な方法は、以下をご参照ください。

http://investment-by-index-invest.com/rookies-money/#i-7

国際分散投資

上述のように、少しでも高い金利水準の銀行預金に預けることは資産形成のためで重要ですが、投資を始めるという選択肢もあります。物価の上昇政策が行われている中、銀行預金していると、実質の現金価値は下がる一方です。マイナス金利による企業収益の改善やインフレを期待する場合、リスクをとった資産運用も一つの選択肢となります。

マイナス金利によるローン水準の低下により企業の借入金返済額は金利低下分少なくなります。また、市場に出回るお金が増えることにより、消費も喚起され、これも企業収益を上げる原動力ともなります。日本市場の上昇要因となります。

そこで、おすすめの長期資産形成を目的とした投資・資産運用法が インデックス投資 です。インデックス投資とは、日経平均株価やTOPIXなどの株価指数に連動する投資方法です。

参考 インデックス投資の詳細やその方法については、以下をご参照ください。

http://investment-by-index-invest.com/school-of-index-investor/

基本的に、株価指数に含まれる株式銘柄全てに投資を行うため、企業・銘柄の分散効果により、リスクを減らすことができます。また、投資にかかるコストが安く、プロの投資家が運用するファンドよりも投資益が大きい傾向があります。

実際には、証券口座を解説後、ニッセイTOPIXインデックスファンドや日経225インデックスeなどのファンドを購入します。SBI証券なら購入手数料無料で毎月最低500円から積立投資が行えます。定期預金の代わりに、毎月小額から日本株式市場に分散投資を行うことができます。

また、ニッセイ外国株式インデックスファンドやたわらノーロード先進国株式を購入すれば、アメリカやヨーロッパなどの20カ国以上の先進国株式市場に低コスト分散投資が行えます。三井住友・DC全海外株式インデックスファンドやバンガード・トータル・ワールド・ストックETFを購入すれば、先進国だけでなく新興国株式市場にも投資が行えるなど、超グローバル国際分散投資が行えます。

世界経済は年率3-5%程度で成長し続けているので、国際分散投資を行うことで、世界経済の成長にのり、長期で安定した資産形成を行うことができます。

参考 先進国や全世界の株式市場への投資を目的としたインデックスファンドの比較・詳細は、以下をご参照ください。

http://investment-by-index-invest.com/developed-countries-stock-indexfunds-etf/

http://investment-by-index-invest.com/all-world-stock-indexfunds-etf/

このように、インデックス投資を行うことで、年率数%の資産形成の余地が生まれます。短期的な視点に経ってしまうと、損をしてしまうことがありますが、長期でじっくり投資を行うことで、銀行預金よりは良い運用ができる可能性が高くなります。

すぐに投資を始めなくてもよいですが、これを機会に投資の勉強をしてみても良いでしょう。投資を行うことで資産形成だけでなく、日々の世界のニュースに敏感になるというメリットも私はあると思います。NISAなどもありますし、制度を有効活用した資産運用を始めてみるのも良いでしょう。

お金や資産運用に関しては、以下の記事で紹介した書籍が良著です。

http://investment-by-index-invest.com/beginners-book-money-and-investment/

不動産や銀行セクターに分散投資

以上紹介したインデックス投資に加えて、投資中級者の方は、業種を絞った投資を行うのもオススメです。例えば、不動産セクターへの投資です。不動産業は、借入金の利子の低下により、不動産の調達コストの減少が企業収益を押し上げるためです。そのため、国内不動産株式ETFに投資することにより不動産関連の企業の成長を享受することが期待されます。

不動産企業への分散投資を目的としたETF(上場投資信託)には、以下のようなものがあります。ETFを使うことで、投資金が必要な超大型株式にも最低数万円で分散投資ができます。

[table id=1060 /]

コストは、投資家への確実なマイナスリターンとなり、投資パフォーマンスを悪化させさます。そのため、不動産業種への投資は、信託報酬の安いダイワ上場投信・TOPIX-17不動産(1650)がオススメです。ただし、売買高が少ないので、購入した時に、購入したい金額で変えない可能性もあります。そのような場合、出来高のある本ETFを利用すると良いでしょう。

不動産関連企業でなく不動産自体に投資したい方は、不動産投資信託(REIT)を活用すると良いでしょう。インデックスファンドであればたわらノーロード国内リートやニッセイJリートインデックスファンドが、ETFであればiシェアーズJリートETF(1476)がオススメです。

参考 国内リート市場への投資を目的としたファンド・ETFの比較は、以下をご参照ください。

http://investment-by-index-invest.com/jreit-indexfunds-etf/

また、数年後の金融引き締め局面を狙って、利ざやの拡大により収益を拡大することが期待される銀行業セクターのETFに投資をしておくのも良いかもしれません。銀行業セクターのETFには、以下のようなものがあります。

[table id=1065 /]

TOPIX-17銀行と東証業種別株価指数(銀行業)の違いは、TOPIXの業種区分けを17業種にするか33業種にするかの違いです。銀行業に関してみれば、構成銘柄数や構成比にほとんど違いはなく、パフォーマンスの優位性もありません。

銀行業種への投資は、信託報酬が安く流動性の高い東証銀行業株価指数連動型上場投資信託(1615)がオススメです。コストは、投資家への確実なマイナスリターンとなり投資パフォーマンスを悪化させるため、投資コストの安い商品を選ぶことが重要です。また、1615は、出来高・流動性が高い点も評価できます。

紹介したETFの購入はGMOクリック証券がオススメです。手数料が最安水準であるだけでなく、優待を使うことで手数料のキャッシュバックを行うことができます。つまり、実質手数料無料となります。また、NISA口座での売買は、常に売買手数料無料となります。

参考 GMOクリック証券の詳細確認・無料口座開設は、以下の公式ページから行えます。

⇒ GMOクリック証券

また、本ブログでのGMOクリック証券の評価・解説は、以下をご参照ください。

http://investment-by-index-invest.com/gmo-click-merit-demerit/

トライオートETFなら手数料無料

インヴァスト証券のトライオートETFを利用すると、一部国内・海外ETFが手数料無料で売買できます。手数料が高い海外ETFの売買手数料や為替手数料を抑えて投資を行いたい方にもってこいです!

参考 インヴァスト証券の詳細確認・無料口座開設は、以下の公式ページから行えます。

⇒ インヴァスト証券の詳細確認・無料口座開設

また、トライオートETFやインヴァスト証券の口座開設方法は、以下をご参照ください。

http://investment-by-index-invest.com/procedure-of-opening-invast-account/

ここまで、紹介してきたように、マイナス金利下では、利回りが相対的に高い個人向け国債や楽天銀行預金などで無リスク資産の運用を行いつつ、リスクを取った運用を行うなどの運用方法があります。皆様の考えに合った、運用方法をお試しください。

参考 本記事で紹介した銀行・証券口座は、以下の公式ページから、詳細確認・無料口座開設が可能です。今なら口座開設キャンペーンでSBI証券で最大10万円の現金、楽天証券で最大17万円相当のポイント(9月30日まで)がもらえます。

参考 現在行われている、お得な口座開設キャンペーンは、以下をご参照ください。

コメント

[…] 日経マネー5月号を読みました。マイナス金利の資産運用法や2016年1,2月の相場暴落時の、有名投資家の投資タイミングや投資銘柄などが紹介されていました。また、女子力投資と題して […]

[…] 不動産関連は、マイナス金利ということもあり好調です。不動産関連は、ケイアイスター不動産やスターマイカを保有していますが、参戦から+50%近い上昇を見せています。ケイアイスタ […]

[…] この普通預金金利は国内銀行で最高水準です。マイナス金利導入以降、大手メガバンクやゆうちょ銀行の普通預金金利が年率0.001%ですから、イオン銀行が圧倒的に高いことがわかります […]