インデックス投資家育成塾シリーズ今回は「家計のチェックと生活防衛金」に関して説明していきます。資産運用を始める際、始めに行うべきことは、家計の収入・支出・預貯金を把握することです。それらの確認後、実際に資産運用にどの程度の金額を使うことができるのか決めます。

本記事では、家計のチェックから投資・資産運用に充てるお金を決める手順を解説いたします。また、生活防衛金という、投資資金以外の重要なお金の概念を解説いたします。

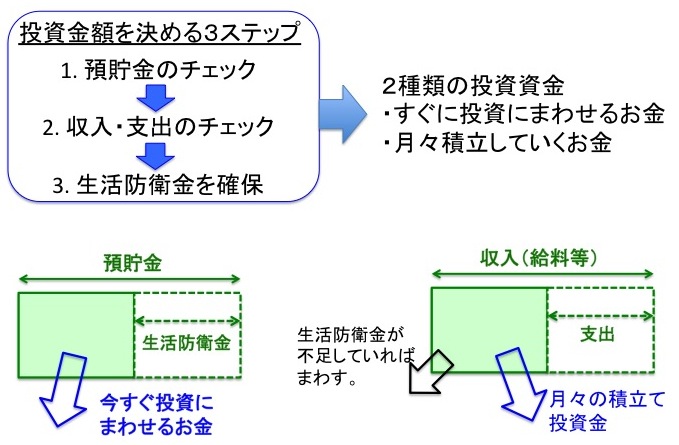

本記事の要旨(図解)

家計状態を把握し、投資・資産運用へ充てるお金を決める3ステップ

我々一般人にとって「夜ぐっすり寝ることのできる安全な資産運用」を行うことは重要です。しっかりと家庭のお金まわりのことを理解しましょう。インデックス運用に限ったことではなく、投資・資産運用一般的に言えることだと思います。

以下、家計状態を把握し、投資・資産運用へ充てるお金を決める3ステップを紹介します。

ステップ1:収入と支出のチェック

第1章「資産運用とは?~資産を築くためのたった3つの方法~」で説明したように、資産形成には「収入」「支出」「利回り(資産運用)」の3項目が重要です。そのため、収入・支出を理解し、資産運用・投資に充てる金額を決めることが、資産運用の第一歩です。

収入

給料やパート・アルバイト代等、月々の収入を把握しましょう。収入の場合、私も含めほとんどの方が、すぐに上げることは難しいと思います。そのため、次に上げる支出面をよく把握して、節約できる部分は節約しましょう。

支出

公共料金、食費、保険医療費、個人年金、娯楽費など、家計によってさまざまな支出があります。しっかりと整理し、月々どの程度かかるのかを把握しましょう。

支出は、生活を工夫したり、娯楽を必要最低限に抑えることで、削減できます。節約によって、投資に充てるお金(将来の金融資産)を増やすことができます。そのため、しっかりと支出を把握し、削ることができる部分は削りましょう。もちろん、生き方は人それぞれですので、無理に支出を削ることはありません。私の場合、将来の自分・家族のご褒美のために、日々の娯楽は抑え気味にして、その分を投資に充てています。

支出・収入の把握には、無料資産管理ツール「マネーフォワード」が便利。

私は、収入・支出の管理にこちらの無料ツールを使っています。銀行口座、クレジットカード、電子マネー、マイル、各種ポイントが登録できて、登録後は自動で支出入をモニターしてくれます。また、証券口座も登録できるので、今後の資産運用でもとても便利なツールとなります。

ステップ2:預貯金を確認する

銀行に眠っているお金を確認してください。いくつかの口座を持っている方もしっかりとまとめましょう。また、またクレジットカードや各種サービスで銀行引き落としなどある場合、どこの銀行で何を引き落としているか確認しましょう。自分のメインバンクを1つ作り、そこで引き落としや給料振り込みなどを一括管理すると良いでしょう。

また、ここでも先ほど紹介した、マネーフォワードが便利となります。クレジットカードの引き落としなどを、事前にメールやwebサイトで連絡してくれるので、残高不足などにより引き落としが正常に行われない状態を防ぐことができます。

ステップ3:生活防衛金を確保する

ステップ1・2によって、現在の預金残高や収入と支出のバランスを把握でき、銀行に眠っているお金や月に余るお金が分かったと思います。(万が一、マイナスの方がいましたら、資産運用の前に、まず支出を抑えること収入を上げることに専念してください。)

では、いきなり預貯金や月々の余ったお金をすべて投資に充てれば良いでしょうか?答えは「No!」です。インデックス運用、および我々一般人の資産運用は、安全に長期に運用することが重要です。そのため、「生活防衛金」というものを、銀行口座に残してください。

生活防衛金とは、万が一自分や家族に何かあったときの備えです。日々の支出を徹底管理したとしても、予期しない不足の事態というのは起こる可能性があります。例えば、病気、事故、冠婚葬祭等、数えればキリがありません。自分を守るため、大切な家族を守るため、生活防衛金は必ず確保してから投資にのぞみましょう。

生活防衛金の配分やおすすめの運用先は、以下の記事をご覧下さい。

http://investment-by-index-invest.com/way-of-life-protection-money/

生活防衛金はどのくらい必要?

では、生活防衛金はどのくらい必要なのでしょうか?実はこの質問に対する普遍的な答えはありません。

さまざまなフィナンシャルプランナーさんや個人投資家さんが、さまざまな意見を持っています。「生活費の3ヶ月分」という方もいれば、「6ヶ月」「1年」「2年」といろいろな方がいらっしゃいます。

生活防衛金の金額を設定するポイントとしては、以下の2点があります。

- 家庭構成や事情

- 自分(又は家族)が(精神的に)安心して生活をおくれる金額

家族構成や事情によって人それぞれリスクが違うと思うので、そこを考慮してみてください。例えば、両親ともご健在で同居している場合、生活防衛金はそれほど多くなくても良い場合が多いです。それに対して、夫妻の独立生計で、片働きの場合などは、生活防衛金を多く設定する必要があると思います。

2. に関しては完全に精神論になりますが、自分や大切な家族を守り、夜ぐっすり寝られるような金額を設定してみてください。

皆様も、生活防衛金をきちんと設定して、生活にリスクの少ない資産運用をしましょう。生活防衛金が足りない方は、まず生活防衛金をためるところから始めて見てください。

投資・資産運用に充てるお金の決定

ステップ1〜3のようにして、収入と支出、さらには銀行預貯金のお金をチェックして、投資・資産運用に充てるお金を算出してみましょう。その際、生活防衛金の確保を必ず行ってください。そして、「今すぐ投資にあてることのできるお金」と「毎月の収入から積み立てるお金」を設定してみてください。(本記事冒頭の図参照)

- 今すぐ投資に充てられるお金

⇒現在の銀行預金等から、生活防衛金を引いた金額 - 毎月の収入から積み立てるお金

⇒毎月の収入から支出を引いた金額

本記事のまとめ

- 資産運用の第一歩は、投資にあてる金額を決めること。

- そのために、収入・支出を理解する。

- 預貯金を把握する。

- 生活防衛金を確保する。

- 生活防衛金は、不足の自体にそなえるための資金。生活防衛金を確保し、ゆとりをもった資産運用を!

- 家計の支出入や資産の把握は、無料資産管理ツール「マネーフォワード」が便利。

次回は、設定した投資金額をどのように、投資していくか?資産配分、またの名をアセットアロケーション、に関して説明していこうと思います。本日も最後まで記事を読んでいただきありがとうございました。

インデックス投資家育成塾シリーズ次節は、資産運用の肝「資産配分(アセットアロケーション)」です。

http://investment-by-index-invest.com/how-to-decide-my-asset-alocation/

参考 現在行われている、お得な口座開設キャンペーンは、以下をご参照ください。

コメント