皆様は、どのようなポイントで、ファンドやETFを選ぶでしょうか?アセットクラス・投資先のインデックスが決まっている場合、ファンド・ETFを選ぶ重要な基準は、コストになります。コストは投資家への確実なマイナスリターンとなるためです。

一般に、インデックスファンドは売買手数料が無料ですが、信託報酬が割高です。逆にETFは、信託報酬が割安ですが、売買手数料がかかります。

インデックスファンドとETF、どちらの金融商品が、自分にあっているのでしょうか?

本記事では、運用期間別・投資金額別にインデックスファンド・ETFどちらがコスト的にお得か?を解説します。運用期間や運用資金に合わせて、コストを抑えた運用を心がけましょう。

参考 ETFとインデックスファンドの比較や違いの詳細は、以下をご参照ください。

http://investment-by-index-invest.com/etf-vs-indexfund-comparison/

コストで金融商品を選ぶ場合のポイント

金融商品を選ぶ際、アセットクラスや投資先インデックスが同じであれば、コストで金融商品を選ぶことが重要です。コストは、投資家への確実なマイナスリターンとなるためです。

金融商品のコストは、大きく分けて、以下の2種類があります。

- 売買手数料:ファンド・ETFの売買の際にかかる経費

- 信託報酬:ファンド・ETFの保有期間中にかかる経費

他にもファンドの売却時にかかる信託財産留保額もありますが、基本的には上の二つのコストが重要になります。

ETFとインデックスファンドどちらがお得か?

コストで金融商品を選ぶ際、「ETFが良いか?インデックスファンドが良いか?」と悩むと思います。なぜなら、売買手数料と信託報酬という性質の違う二つのコストを比べなければいけないからです。

一般的に、インデックスファンドは売買手数料が無料ですが、信託報酬がETFと比べて割高です。一方ETFは、信託報酬が割安ですが、売買手数料がかかります。ETFか?インデックスファンドか?を選択する際は、これら二つのコストを、自分の運用に合わせて比較・検討し、お得な商品を選ぶことが重要です。

運用スタイルの違いは、保有期間があります。短期で売買を繰り返す短期投資、バイ&ホールドの長期投資などです。

以下、保有期間別に、ETFとインデックスファンドのコスト比較を行います。今回は、一例として、新興国株式市場への投資を目的としたインデックスファンドおよびETFを比較します。さて、皆様の運用スタイルには、どちらの金融商品が良いのでしょうか?

運用期間別によるインデックスファンド・ETFコストの重要性の違い

それでは、以下の2つの新興国ファンドを、コスト面から比較します。比較に用いる新興国株式ファンドは、どちらもインデックスファンド・ETFで、コストが最安のものです。

- EXE-i 新興国株式ファンド

売買手数料:無料

信託報酬:0.39%(新興国株式インデックスファンドの中で最も安い。) - バンガード・FTSE・エマージング・マーケッツ ETF(VWO)

購入手数料:各証券会社による(後述)。

信託報酬:0.15%(新興国株式ETFの中で最も安い。)

売買手数料に関して

今回の調査を行うにあたり、バンガード・FTSE・エマージング・マーケッツ ETFの買付は、マネックス証券で行うことを前提としました。

その理由は、海外ETFを扱える3社のうち、海外ETFを特定口座で扱える証券会社で、最も手数料が安い証券会社がマネックス証券であるためです。

参考 海外ETF売買の手数料比較や利便性の評価は、以下をご参照ください。

http://investment-by-index-invest.com/recommended-securities-for-etf-america/

コストの比較結果

以下、2つのファンドの手数料の比較を、運用金額毎に解説します。

コスト比較の前提条件のまとめ

比較結果を解説する前に、本比較を行う上での前提条件(ファンドの手数料、為替レート、運用パフォーマンス)を、以下にまとめます。

- 為替レート:1ドル123円

- 両ファンドとも年率5%の投資パフォーマンスと仮定。

- EXE-i新興国株式ファンド

売買手数料:無料

信託報酬:年率0.39% - バンガード・FTSE・エマージング・マーケッツ ETF

売買手数料:購入金額の0.45%(最小5ドル、最大20ドル)

為替手数料:1ドルあたり0.25円

信託報酬:0.15%

1万ドル(1,230,000円)を運用した場合

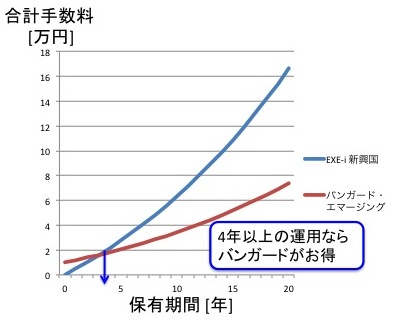

1万ドルを運用した場合の運用期間あたりのコストの比較です。下図グラフの横軸が運用期間 [年]、縦軸が購入手数料と信託報酬のコストの合計となります。例えば、グラフ上の運用五年後のコストには、売買手数料と信託報酬5年分が、含まれています。

運用額が大きいと、運用額あたりの売買コストの比率が小さくなります。そのため、ETFを用いた運用が非常にお得です。1万ドルを4年以上運用するのであれば、バンガード・FTSE・エマージング・マーケッツ ETFが圧倒的にお得になります。

それでは、小額の運用の場合はどうでしょう?次に1000ドル(123,000円)を運用する場合のコスト比較結果を紹介します。

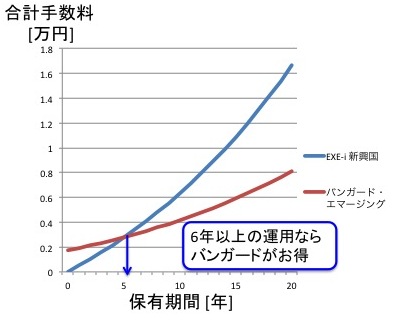

1000ドル(123,000円)を運用した場合

小額(1000ドル)で運用した結果は、以下のグラフのようになります。

運用額あたりの売買手数料比率が上がるため、バンガード・FTSE・エマージング・マーケッツ ETFの優位性は多少なくなります。しかし、7年以上の運用をするのであれば、やはりバンガード・FTSE・エマージング・マーケッツ ETFのコストの方がお得になります。

これらの結果のように長期間運用するのであれば、運用金額が多少なくとも、ETFを用いた運用(信託報酬を抑えた運用)がコスト面でかなりお得なことが分かります。また、海外ETFの売買に、SBI証券や楽天証券を用いて、バンガード・FTSE・エマージング・マーケッツ ETFの優位性は変わりません。

参考 米国ETFに関しても同様の比較を行っております。ご興味を持たれた方は、以下をご参照ください。

http://investment-by-index-invest.com/comparison-spdrsp500-1557-vs-vti/

もちろん他の要素も含めて金融商品を選ぶ

今回の調査結果では、長期投資の場合、信託報酬の安いETFを金融商品として選ぶ方法が、もっともお得といいうことがわかりました。

コストは、我々への確実なマイナスリターンとなるため、この事実を頭にいれて金融商品を選ぶことが重要です。

しかし、金融商品を選ぶポイントは、他にあります。コストの他に、売買・保有の利便性、また税制面などを考慮して自分にあった最適の金融商品を選んでください。

参考 以下、金融商品を選ぶポイントをまとめた記事を紹介します。ご興味を持たれた方、参照されたい方は、ぜひご覧下さい。

http://investment-by-index-invest.com/how-to-select-financial-products/

本記事のまとめ

- コストは、金融商品を選ぶ上で重要な判断材料。

- インデックスファンドとETFのコストの違いを理解し、コストを抑えた運用が重要。

- 長期投資では、信託報酬の安いETFが圧倒的に有利。

本記事で紹介した証券会社の詳細確認・無料口座開設は、以下の公式ページから行えます。ご興味をもたれた方は、ぜひご覧になってみてください。

参考 現在行われている、お得な口座開設キャンペーンは、以下をご参照ください。

コメント

[…] こちら→「ETFとインデックスファンドでどっちが良いか迷っている方へ。運用期間別の投資コストからみる金融商品選び【新興国株式ファンド編】」 […]